退職後の支出については、把握できていません。

使えるお金は使いたいし、支払えないお金は支払えないし、将来何が起きるか、いつ、どのように死ぬのかもわかりません。

退職後の支出は、個人差が大きすぎるということです。

退職後の支出を管理するのは、無理があるように感じます。

借金・ローンがなければ、贅沢しなければ、収入の範囲内で生活すればということしか思いつきません。

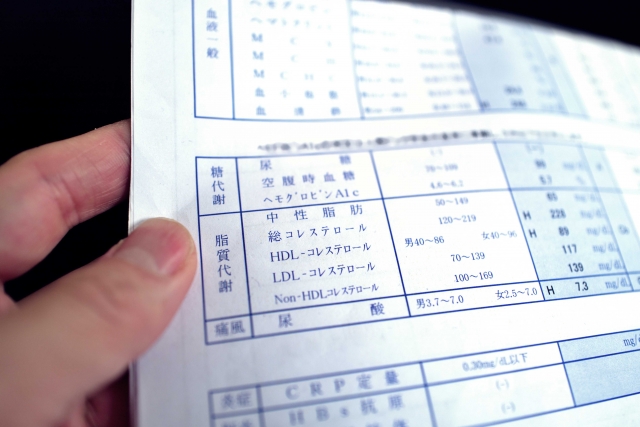

公益財団法人 生命保険文化センターが発表している「世帯主が60歳以上の無職世帯の1ヶ月間の支出」を参考に検討してみます。

税・社会保険料

29,856円です。

収入が22万円に対する税・社会保険料ですから、収入が多くなれば、多くなります。

遺産相続税以外は、支払えない金額を請求されることはないです。

私は、問題なさそうです。

食料費

68,646円です。

1日2,288円です。

自炊すれば少なくできますが、外食中心なら多くなります。

私は、特別な外食費をその他で支払えば、問題なさそうです。

交通・通信費

28,598円です。

交通費は、どのような暮らしをするかで、大きく異なります。

通信費は、定額プランを利用すれば、把握はできます。

車を所有した場合でも、ガソリン費が支払えそうです。

教養娯楽費

24,054円です。

教養娯楽費は、どのような暮らしをするかで、大きく異なります。

私は、全く足りませんが、教養娯楽費を調整することで、生活費が無くならにように調整します。

光熱・水道費

21,742円です。

光熱・水道費は、個人差はありますが、変動はしないので、把握しやすいです。

私は、フィットネスクラブの支出を含めても、この程度です。

住居費

14,801円です。

持ち家に住んでいるとしか思えないほど安く、参考にはならないです。

自宅をリフォームすることもできるとは思えない金額です。

マンションの管理費・修繕費、借家の家賃にもなりません。

住居費は、個人差はありますが、変動はしないので、把握しやすいです。

老人ホームに入居するなど住宅環境が変われば、大きく変化します。

私は、全く足りません。

保険医療費

14,693円です。

健康であるか、保険に加入しているか、病気にかかるかで、大きく異なります。

自己負担限度額があり、通院であれば月額約18,000円、入院であれば月額約57,600円、高額介護サービス費は月額約37,200円です。

普通口座に100万円程度は、医療費として用意し、支出します。

この金額の範囲内で納めようとすれば、予防接種、歯科、眼科、人間ドック等を受診し、早期発見、早期治療するということになるのでしょう。

保険医療費は、個人差があり、予測できないので、把握できません。

介護サービス費は、考慮されていないようです。

介護状態になれば、交通費、教養娯楽費、光熱・水道費は減りますから、介護サービス費は、支出できそうです。

家具・家事用品費

9,964円です。

この費用で家具を購入することはできないです。

家事用品費にしては、高額だと感じます。

私は、問題なく支出できます。

被服及び履物費

6,402円です。

この費用で洋服や靴を購入することはできないです。

洋服も靴も購入しなければならなくなったときに購入している感じです。

毎月この金額を預金しておけば足りるという金額でもないです。

私は、問題なく支出できます。

教育費

364円です。

何に使用しているのかさえ、想像できない金額です。

統計ミスの感じがします。

私は、退職後、教育費は支出しません。

交際費

22,451円です。

親戚・交友関係が多ければ多くなります。

交際費は、個人差はありますが、予測することはできるし、大きくは変動はしないので、把握しやすいです。

予測できないのは冠婚葬祭費で、金額も大きいです。

相手によって異なりますが、10,000~50,000円です。

私は、人間関係を整理し、交際費は減らします。

その他

28,237円です。

何に支出しているのかわからないのでは、予測も管理もできません。

駐車場費、特別な食料費と飲料費は、支出できそうです。

総額

239,934円です。

私は、一生涯にわたり支出できそうな金額なので、問題はありません。

この費用では、支出は収まりそうにないのが、問題です。

教養娯楽費と住居費は、大きく上回るので、この金額では収まらず、貯金を取り崩しながらの生活になりそうです。

どのくらい貯金を取り崩せるのかを見極めるのが、難しそうです。

車の維持費は、考慮されていないようです。

自宅のリフォーム費は、考慮されていないようです。

賃貸住宅やマンションに住んでいる人のことも考慮されていないようです。

介護サービス費は、考慮されていないようです。

介護付き施設に入居することも考慮されていないようです。

この支出の範囲内で生活したとしても、1年間に290万円程度はかかります。

まとめ

支出は個人差が大きく、予測もできません。

退職前から支出を把握し、そこから予測するしかないようです。

教養娯楽費は、支出できる範囲内で楽しむことになりますが、判断が難しいです。

年齢が上がるにつれて、教養娯楽費は減少します。

減少する教養娯楽費に対応する所有資金も減ります。

亡くなるときの所有資金は、ほとんどいらないということです。

毎年、所有資金を設定し、下回れば教養娯楽費を減らす、上回れば教養娯楽費を増やすという管理をすれば、資金を有用に活用し、退職後を楽しむことができそうです。

退職後に、車を維持し、趣味を楽しむだけでも大変だということです。

退職後にやりたいことは、たくさんあるし、諦めたくはないです。

次回は、「すっきりわかる定年前後のお金と暮らし」について書く予定です。

ご期待ください。

以上、最後まで読んでいただき、ありがとうございました。